故事的主角、金融诈骗主谋萨姆·伊斯雷尔出身于巨富家庭,伊斯雷尔家族一个世纪来都活跃在咖啡、大豆、糖等大宗商品交易市场,资产数额高达数十亿美元。萨姆却希望摆脱家族传统,到华尔街、具体来说是对冲基金更快更有效的致富。一开始,他为当时的“华尔街之王”弗雷迪·格雷伯工作,从打杂帮工起步,一步步获得格雷伯的信任,并开始了解到华尔街特别是对冲基金行业的运作内幕。对冲基金不受法律监管,也没有信息披露要求,基金经理和交易员通过大量类似“打擦边球”的内幕交易方式掘金,萨姆在这时就了解到“领先市场,即使只是几秒钟”的赢利奥秘——正是对此的深信乃至迷恋,才让他后来轻而易举地被骗子卷入到不可自拔的阴谋之中。

1987年的股灾让格雷伯等“老师傅”陷入严重亏损,萨姆因为提前捕捉到市场崩盘的信号而大赚特赚。他不仅由此更加自信,而且还洞悉到华尔街、美联储、美元之间的致命隐秘:萨姆深信,金本位制废除后的美元本质上是一场庞氏骗局。既然货币当局可以通过骗局来攫取财富,交易员为什么不能效仿这种做法呢?《章鱼阴谋》一书前几章的叙述,为萨姆最终将轻易陷入阴谋,提供了可信的动因说明。

在1987年股灾之后、创办属于自己的对冲基金之前,萨姆在这个行业还混迹了近十年。尽管萨姆是最早使用计算机、“宽客”技术来提高交易速度和分析质量的交易员,但这期间他实际上并没有赚到太多钱。《章鱼阴谋》书中多个篇节对萨姆的交易情况作了介绍,足证他仅仅是在趋势判断上稍稍有过人之处,但尚不足以称为最顶尖的对冲基金交易员。萨姆自己却自始至终没有认识到或者说不愿意承认这点事实,对于他来说,如果水平确实不够,就不妨伪造出跑赢大市的很高水平,正如前面已经提到的,设局乃至更直接的行骗,萨姆毫无心理负担。

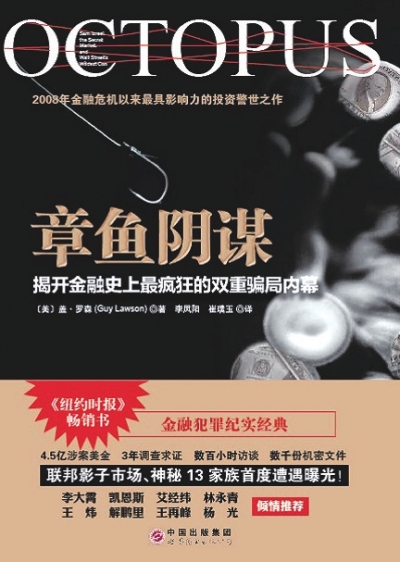

1996年,拜尤对冲基金成立并引入了一套名为“前推”的运作方法,即用来自卫星的复杂的市场数据流来预测成交易模式,据称正确率达86%。拜尤对冲基金的前两年,就迎来了比率不低的净亏损,这显然不利于进一步吸引投资者,现有的资金也肯定会被全部赎回。萨姆与拜尤的其他合伙人设立了一家虚假的审计机构,为拜尤出具了严重高估的审计报告。正是这份报告,为拜尤一步步成长为明星级对冲基金创造了可能;而编织虚假报告并以不真实的业绩记录吸引新投资,也成为拜尤的盈利模式。就是这样,借助并不高明的“庞氏骗局”,萨姆开始获得他梦寐以求的财富、知名度和权力。

既然骗局并不高明,为什么在萨姆被卷入另一起诈骗阴谋之前,投资者和监管部门没有发现他的拙劣把戏?事实上,只要有客户或其他审计、监管机构稍稍仔细核对拜尤的业绩记录、审计报告,就会发现真相;萨姆越到后来,编造的谎言就越离谱,单凭常识也能识破——但没有人去做“稍稍仔细核对”的工作,在一个个投资神话层出不穷的世纪之交,也没有人洞察出萨姆的谎言。

章鱼阴谋让萨姆上了钩。萨姆先前就已经认定美元、美联储乃至全球经济都是一场庞氏骗局,如今自称是这场大骗局的顶层设计者出现,有机会让他以前所未有的神秘方式赚钱,他接受了这种解释。或者说,在拜尤的骗局越往后越难支撑的情况下,他主观上是希望找到一种非常规的方式来解困,哪怕同样是骗局,只要自己不成为击鼓传花游戏中的最后接棒者,就已经完全符合他的需要。

《章鱼阴谋》书中写道,“心思缜密、擅作大局的骗术大师的行事手段就像是一个小说家,为他的目标人物,用行内的话说就是那些肥羊、野人、蠢蛋,创造出一个完整的世界”。欺骗萨姆的骗子是这么做的,萨姆自己以及他的对冲基金交易员同行难道也不是这么做的吗?萨姆落入的骗局,叫做“黄金银行骗局”,这是一个拥有悠久历史的全球化的产业,是行事隐秘的美联储诞下的一个畸胎,“全球成千上万的‘金融顾问’都投身骗局当中,让他们的客户投资于高收益投资品……骗局的变化无穷无尽,但主题却都千篇一律:它们都声称有某种证券大幅度折价发行,只有运气好的少数人有机会进行这样的交易”。(来源:新华读书)